搜狐汽车 / 汽车咖啡馆

文 / 于洪凯

文章要点:

1,趋势上看,2019年前11月的累计销量,让合资企业TOP 3由贴身胶着走向渐行渐远。

2,一汽-大众与上汽大众,年销排序或将发生调换。前者累计销量达185.63万辆,大概率问鼎乘用车年度桂冠;后者累计售出176.77万辆,4年来或首度将市场头名拱手让人。

3,上汽通用业绩掉队,145.56万辆的累计体量,让其开辟了居于南北大众之后、吉利日产之前的新档位。

4,一汽-大众业绩可用“稳健”形容,但细分来看,旗下三大品牌成色不同。捷达(参数|图片)以3.99万辆品牌增量,补足大众、国产奥迪产品跌幅;大众喜忧参半,SUV谱系前11月累计涨幅81.43%,轿车领域略显失衡,同比跌幅20.66%;11月单月,奥迪国产车型站稳ABC级轿车、B级SUV领域细分市场榜首,但以价换量能否持续奏效,这尚且存疑。

5,上汽大众谋求业绩“企稳”,11月单月,20.69万辆4.3%同比增长,结束了开年以来月销十连降。斯柯达品牌复兴、开辟MPV新品类、新能源产品落地、7S售后服务体系升级,成为企业扩充业绩走势的具体措施。

6,“滑落”足以形容上汽通用三大品牌成绩:别克三缸机技术尚未走过市场培育、雪佛兰小车策略隐忧仍存、国六切换影响凯迪拉克两车退市,这些均成为压低数据表现的主要的因素。5年60款新车攻势、服务/网联“双引擎”,将成为上汽通用站稳TOP 3的重要策略。

正文:

中国车市尚未退却的寒意,仍在作用于诸多头部车企,对曾经笑傲合资车企TOP 3亦是如此。

乘联会多个方面数据显示,时间截至2019年11月,一汽-大众今年累计销量达185.63万辆,这超过了上汽大众176.77万辆市场业绩,并将145.56万辆业绩体量的上汽通用远远甩在身后。

这样的市场表现,意味着今年乘用车市的“一哥”之争,早已没了悬念。同比17.9%的企业跌幅,也让长期居于第一梯队的上汽通用,在终端市场上开辟出新的档位,位于南北大众与吉利日产之间,上汽通用随时有退居二线梯队的风险。

冠军与季军间,35万辆的数据断档,这在近年来颇为罕见。要知道,除2015年,三者年销以15万辆差额拉开身位外,南北大众与上汽通用,一直在10万辆的销售差额中交相攻守。

贴身胶着走向渐行渐远,稳健、持稳、滑落,则成为形容三家企业业绩表现的关键词。

未来几年内,合资TOP3的销售格局,会一扫阴霾并持续生变吗?答案是肯定的。

透过近期的销量起伏,车市低谷,正给予了企业思考与调整之机,TOP3 也正用不同形式的策略交持,对站稳头部阵营给出了相应答案。

其中,一汽-大众正牟足了劲,要持续坐稳这张乘用车市的头把交椅:SUV军团攻城略地、“捷达”品牌业绩放量,以及一汽-大众奥迪品牌的新能源攻势,这均成为企业应对业绩的未来策略。

上汽大众并不甘落人后。“上汽奥迪”箭在弦上、斯柯达中国复兴筹划待落、MPV产品将迎放量、7S服务模式推陈出新,这是曾多年稳居中国车市的企业一哥,站稳市场地位的策略操守。

上汽通用看来,企业并不会持续深陷销量泥沼。待5年60款产品攻势在华落地,待三缸机和“新四化”产品迎来市场红利,业绩持续站稳在华一线,这依然可期。

那么,合资企业TOP 3目前相较悬殊的销售境遇如何形成?未来恢复交相攻持的业绩预期又该怎样实现?搜狐汽车为您评点一二。

从前11月累计销量上看,一汽-大众的销售态势还算稳健,185.63万辆市场业绩,相较去年仅有120辆微跌。这样的销售表现,在目前市场颓势的境遇下难能可贵。

究其原因,捷达以3.99万辆的品牌增量,补足了奥迪品牌国产车型-1.4%、大众品牌-2.5%的同比跌幅。

捷达 | 历史口碑赋能销量 合资身份助力市场降维

捷达二字,之于中国消费者而言并不陌生。

用作产品之时,合资轿车“老三样”的这一身份,为捷达提供了庞大的消费口碑;此外,辅以大众品牌"性能"、"家用"等消费标签,在捷达转为品牌之时,相比新势力,这样的市场知名度,为其快速吸引消费提供了口碑基础。

此外,以合资身份实现定位降维,也对捷达打开中低线城市消费作以赋能。

例如,目前在售VS5(参数|图片)、VA3(参数|图片)的两款车型中,前者的热销,与主动锁定自主品牌竞争区间不无关系。VS5产品深植于10-15万元的A级SUV市场,这是自主车型的竞争腹地,基于合资身份、更优的产品力,该车问世以来,分别于9月、10月交出8140、8837辆销售业绩,并于11月份成为这一细分市场合资车型销冠。但如何进一步抢夺RX5、博越(参数|图片)、H6等明星产品市场占有率,年轻化品牌形象的二度打造,将成为借由营销提振业绩的关键之举。

不同于VS5,VA3身处9-11万元A级合资轿车竞争区间,上市后月度成绩在3000台区间持稳,这与科鲁泽(参数|图片)、悦动等月销万辆竞品相比,业绩尚有放量空间。实际上,这与新晋品牌对比传统合资品牌,口碑优势暂不明朗不无关系。随着更多合资品牌的进一步下探,VA3未来竞争不可谓不大。

明年2月,第三款捷达产品VS7将正式问世,该车定位中型SUV,基于大众MQB平台打造。随着产品布局的逐步完善,捷达品牌进一步蚕食二三线城市市场占有率,这将可期。

尽管2.5%的销量微跌,让大众品牌业绩成色稍稍高于车市表现。但从车型结构上看,SUV战略红利反哺、轿车领域步入低迷,二者的鲜明对比,实则让大众品牌喜忧堪半。

2019年,是一汽-大众推进SUV战略的首个完整年份。探歌、探岳、探影3款车型,分别于2018年8月、10月以及今年12月上市。

其中,自9月份以来,探岳销量稳居2万辆以上,并在11月居于20-30万元A级SUV市场冠军;探歌单月售出1.43万辆,已在15-20万元A级SUV中成为市场主流;与此同时,12月4日上市的小型SUV探影,11月已有销量871辆,这将为SUV家族带来新增量。

实际上,一汽-大众在SUV领域的劲增,与产品外观跳出“套娃式”设计不无关系。而探岳等车型的数据飘红,也与扩宽市场的低价策略存有影响。

轿车领域,大众品牌呈现颓势,前11月累计销量仅两款车型同比增长。月销3万辆以上的宝来和速腾,二者的持稳,挽回了其余车型下颓的数据颜面,并在乘联会公布的轿车月销名单中分列第四、第五名。

其中,宝来的热销,与新宝来、宝来·传奇“一高一低”的产品布局不无关系:新宝来定价11.11万-15.6万元市场,宝来·传奇主打“降级”策略,经由优惠政策,价格下探到7万以内,二者给予了消费更多选择;3月完成换代的全新速腾自8月起,连续三月突破3万台关口,这也与大幅降价不无关系,据了解,该车原本12.89万入门价已优惠至9.59万。

与主力车型相对的是,曾月销近3万的迈腾,今年并未发挥出其应有水准,一直维持于月销万辆左右,待10月底广州车展发布的新款迈腾正式放量后,业绩或许有所改观;此外,大众轿车领域其他车型也并未发挥出应有水准,高尔夫保持在万辆左右,蔚领颓势依旧;大众CC境遇略为好过,单月销量同比翻番,但2万台累计销量并不足以成为业绩支柱。

前11月累计成绩来看,国产奥迪车型呈现同比销量的微跌。但囊括进口车型数据后,奥迪依旧在11月份实现16.8%同比增长,达6.7万辆;与此同时,1-11月,奥迪在华累计销量为61.85万辆,同比增长3.5%。

更有必要注意一下的是,11月单月,奥迪产品在ABC级轿车市场、以及B级SUV领域,均站稳豪华品牌冠军位置。而这样的热销,要归功于较大的消费让利。

例如,全新奥迪A6L于今年1月实现上市销售,但基于年轻化造型转变,曾让其流失掉正求商务之用的产品潜客,但如今C级豪华轿车的头名成绩,与降价政策不无关系,以北京地区为例,经销商售价已比指导价降低近7万;A4L同样基于终端折扣,以11月2.5%同比增幅,坐稳B级豪华轿车市场冠军;涵盖两厢及三厢的奥迪A3,于11月份继续巩固该领域领头羊位置,2020款奥迪A3正式上市后,该车或将迎来近一步放量。

与此同时,奥迪将轿车市场以价换量的策略方式延续至SUV市场,目前,奥迪国产SUV共Q2L、Q3、Q5三款在售。

其中,Q5在市场行情报价大幅下探后,从一度疲软的销量中冲了出来,成为月销万辆俱乐部中一员;Q2L定位于A0级SUV,该车也在较大消费让利中实现同比涨势;新一代奥迪Q3在2019年4月问世后,新车效应尚处待激发状态,而如今的尴尬境遇,正是因为终端折扣力度不足。

为维持奥迪品牌市场占有率,降低溢价,也是提振短期销量的可行策略。但相比同处一线的奔驰宝马,其余两家反倒在稳定终端售价的基础上,经由产品技术升级焕新,于在今年前11月同比增长6.3%、13.6%,累计销量达64.1万辆和65.6万辆。面对同业者相较健康、高速的稳健发展,奥迪面对未来竞争,压力不可谓不大。

对于企业发展的下一步,面对产业剧变,一汽-大众此前的相应布局,已在销量业绩上有所体现。

为进一步挖掘二三线城市,捷达品牌独立后,目前飘红的销售数据,意味着大众谋求下沉市场空间尚或可期。

新能源领域,此前步伐稍慢的大众品牌,已在一汽-大众布局了新宝来.纯电、高尔夫·纯电两款纯电车型,业绩已在放量阶段。同样作为奥迪最为重要的纯电产品,e-tron于11月18日发布,并将在2020年交由一汽-大众奥迪国产,加上已有销量的Q2L BEV 、A6 e-tron,以及2021年量产的Q4 e-tron,奥迪将持续在新能源领域伸展产品触角。

智能网联领域,新迈腾及新迈腾GTE搭载的IQ.DRIVE以及IQ.LIGHT系统,就展现了一汽-大众在这一领域的部分实力。

奥迪品牌则正在数字化服务上作出发力。按照规划,myAudi定制服务系统将在2020年底为全球300万用户作以服务;出行领域,Audi on demand已在北京、三亚等全球20多个地方展开出行服务,一汽奥迪移动出行服务(中国)有限公司的成立,也是奥迪在这一领域加速迈进的重要布局;智能驾驶上,奥迪于去年拿下北京、无锡L4级路测牌照,并增设研发和测试中心,至2021年前,它希望让无人驾驶产品真正上路。

可以说,大众品牌站稳轿车市场、SUV战略持续推进,奥迪品牌继续深耕新能源领域转型,捷达近一步实现下沉市场的品牌深耕,这成为一汽-大众企稳下一阶段销量业绩的重要方式。

相比一汽-大众,上汽大众在战略舆论声量上,今年显得低调许多。

而究其业绩表现,它也未表现出以往应有的稳增态势。其中,除“上汽奥迪”产品尚未落地外,在仅差1月成绩的2019年,斯柯达遭遇断崖式下跌,尽管大众品牌保持维稳趋势,这依然让企业销量同比跌幅达6.7%。

但让上汽大众稍稍喘口气的是,11月20.69万辆4.3%的同比增长,这结束了其开年以来单月成绩的十连降,实际上,这与大众车型数据提振不无关系,11月,大众品牌月销达17.69万辆,同比增幅8.3%。

具体车型上看,大众品牌销量的提振,与朗逸、帕萨特为代表轿车产品销量持续向好不无关系。

其中,朗逸单月跻身月销5万辆俱乐部,前11月以超过46万辆的成绩,站稳国内轿车市场亚军;换代后的帕萨特,也重新回归细分市场TOP 2,今年以来累计销量超过18万辆,这超过了兄弟车型迈腾。

但相比而言,Polo、凌渡则未在今年实现销量稳增。其中,新Polo于今年6月上市,该车起售价定于9.99万起,这比老款高了2.2万,抛弃飞度等老对手、迎来轩逸英朗等新对手,这让压制了本应舒展的新车效应;凌渡定位于奢适宽体轿跑,14.29-19.69万元的指导价介于帕萨特、朗逸的上下夹击中,与此同时,产品内饰等口碑改善,也关乎产品销量再度翻红。

SUV领域,途岳、途昂两款车型有着不错的销量表现,11月分别售出1.5万辆、0.82万辆,这居于各自细分市场前列。不过,主力产品途观L受一汽-大众探岳分流影响,前11月销量出现较25.6%同比下滑,但随着明年轿跑版本推出,数据下滑也或迎来收窄。

途观L Coupe

在华布局的德系品牌中,今年境遇最为难熬的,或许当属斯柯达。目前,24.32万辆的累计表现,按停了这一品牌近年来持续稳增的快捷键。

着眼于细分车型来看,斯柯达在11月份并没有一款车型高于万辆。业绩曾较为亮眼的明锐,该月售出7055辆,这与以往破万的数据成绩尚有距离;SUV领域,仅柯米克一款车型突破5000台,达6830辆,尽管广州车展问世的柯米克GT版或助数据走高,但并不能挽救斯柯达在华的销售危机。

对于斯柯达品牌失利,上汽大众看来主要有三点原因:第一,大众及其他品牌华产品尺寸均有所加长,斯柯达空间优势不复存在;第二,采购、原材料、生产、研发、销售体系上,斯柯达与大众品牌保持一致,失去一定的成本优势;第三,中国市场对斯柯达文化历史缺乏了解,这让该品牌市场口碑需要重新树立。

对此,上汽大众正在制定斯柯达的中国复兴计划,这涉及到重塑品牌定位、近一步成本把控、树立产品特色三个方面。

之于短期趋寒的中国市场,上汽大众如何谋求未来增量?在斯柯达品牌复兴计划的未来加持下,布局MPV、发力新能源、7S售后服务升级,这将成为企业加码未来的策略重心。

不久前的广州车展上,Viloran成为大众品牌的重拳产品,该车定位于豪华商务型MPV,将与夏朗、途安,补足MPV产品谱系。有必要注意一下的是,该车是由上汽大众主导,并向全球市场作以销售。

Viloran

新能源产品持续落地,也将是上汽大众发力中国市场的关键。目前,上汽大众共部署3款产品,这中间还包括一款今年问世的纯电动车型E-Lavida,8月23日上市至今已售超3800辆。至2020年,电动版途岳、以及首款MEB平台产品的问世,也将助力新能源领域谋求增幅。

斯柯达电气化产品攻势也将展开,今年上海车展上,概念车VISION iV完成了中国首秀,此外SCALA、VISION X量产版,首款插电混合动力车型以及首款纯电动车型等多款全新车型,也将于近期亮相,2022年底,斯柯达计划在全球范围内推出10余款电动产品。

与产品相互配套,去年10月,上汽大众新能源汽车工厂已开工建设,且具备30万辆生产能力。按照计划,至2020年建成投产后,基于MEB平台打造的奥迪、大众、斯柯达旗下的纯电动产品将于此投产。

而为增大品牌触达,“7S”模式,就成为上汽大众在服务领域以求谋新的重要形式。未来,品牌用户除在终端渠道实现常规的4S服务外,Smart智能体验、Social互动社群、Share共享服务,新增的3S也将成为企业适应消费升级、于多元化用车场景下挖掘潜客的重要手段。

2019年,上汽通用业绩遭遇了入华史上最为严重的滑铁卢。

聚焦于11月单月来看,11.93万辆同比-34%的销量跌幅,让上汽通用不仅被南北大众拉开了距离,还被吉利汽车挤出了前三席位。这已不是第一次,今年的4月和8月,上汽通用销量也曾被东风日产、吉利挤出前三。

着眼于品牌来看,11月份,雪佛兰、别克、凯迪拉克依旧于跌跌不休上的态势上持续奔走,单月跌幅分别达50.4%、26.3%和20%,前11月累计成绩中,三者同比变化-20.5%、-18.9%及-5.7%。

撑起上汽通用半数以上销量的别克,今年重创依然,而其销量下滑,与三缸机技术尚且不被市场认可不无关系。

11月,家用车销量前三依旧是英朗、新君威和昂科威。其中,仅新君威有所上涨,英朗和昂科威颓势依然。

曾在小型车市场火爆多年的英朗,无论对于品牌还是业绩,都可谓别克头等功臣。不过,随着2017年底三缸机版本英朗问世后,因市场缺乏技术认同,这让它被轩逸、朗逸远远甩在身后,更难敌思域、卡罗拉等竟品车型,跌至销量二线。尽管市场让英朗被三缸机不断打脸,但通用依然选择无视,目前,别克GL6、阅朗、凯越均搭载1.3T三缸发动机,而这些车型无一正增。

根据上汽通用的五年规划,2019年还大规模引入第八代Ecotec 系列1.3T及1.0T小排量发动机,均为三缸机。时间截止2020年,别克旗下70%车型都要搭载新一代驱动系统。

MPV领域,别克GL8仍呈霸主地位,不过随着大众等品牌车型逐步落地,GL8也将面临一定市场考验;纯电动车型中,VELITE 5和VELITE 6一直难有起色,这与此前较高的售价定位、以及300公里续驶里程优势不明存有关联。尽管不久前,VELITE 6新增续航410公里车型,但这已经失去时间优势。

近两年,小型车市萎靡以及竞争加速,这让赛欧等合资品牌车型销量如履薄冰。当家花旦的一蹶不振,这让“下滑”成为雪佛兰品牌的关键字。

为适应车市变化,主动进行结构调整,成为雪佛兰今年战略的变革关键。

这其中,赛欧就处在品牌逐步放弃的A0级细分市场;锐宝XL升级动力总成、新双科替代老双科,实现AB级车型的更新换代,雪佛兰意图由此实现业绩反哺。

不过,从目前的销量上看,此番结构调整,并未带来预想般的数据反馈。

3月上市的科鲁泽表现尚处稳定,11月业绩达已万辆,不过这背后是基于终端价格的大幅让利。而科鲁泽的持续攀升,实则蚕食了科沃兹的潜客市场,目前2020款科沃兹指导价仅在9万多元,再2万元优惠幅度作用下,科鲁泽、科沃兹实际正在同一消费群体中争夺流量。

尽管经由产品结构调整,雪佛兰目前车型仍旧聚焦于A级乘用车市场。但在消费升级、中大型产品消费趋向的当下,雪佛兰如果不尽快解决品牌低端化、质量口碑,仍在小型车市场盘桓,其未来形势势必更为严峻。

切换至国六排放标准后,凯迪拉克损失掉ATS-L以及XTS两款过往在售的明星产品,这也让其品牌销量有所折扣。不过,11月18日问世的CT5、以及7月销售的XT6,从数目上补足了上述两款产品的缺位。

销量上看,CT5上市半月售出2955辆,倘若以单月计算,这基本与ATS-L月均5000成绩相当;XT6则略显成色不足,11月售出1168辆,这与该车上市当月的2278销售成绩还有距离。

实际上,XT6目前的市场表现,也是凯迪拉克“以价换量”策略失守的侧面印证。因为该车目前千台的市场业绩,与大多消费者对XT6较高的新车售价,持观望态度不无关系。

毕竟,凯迪拉克一直将主动让价,作为其站稳豪华车市二线梯队的助推剂。例如,凯迪拉克11月份主力产品XT5,终端售价已降至25万区间,而同级BBA产品终端售价仍稳定于35万元区间。

从某种程度上说,“以价换量”确实是二线豪华品牌打开市场的迫不得已。不过,品牌口碑的换取并非一朝一夕,一旦负面形象有所形成,实现品牌二度重塑,这绝非易事。

迫于市场压力和电气化趋势,通用汽车正在全球范围内遭遇业绩难关。例如仅在北美地区,为保持净利持稳,其计划裁员近15000人。不过对于中国,处境艰难的通用依然给予足够支持。

为提振中国市场业绩,通用将从大规模的产品攻势,谋求销量的再度上扬。

今年三月,上汽通用发布“未来5年计划”,即从2019到2023年的关键5年,将投资800亿元,用于包括60款产品的推陈出新,仅2020年就将有10款车型在华落地。

而为加码电气化趋势,上汽通用也正在积极开发纯电动车型,这5年间,企业将以9款以上插电、纯电、强混车型布局市场。明年,就将有2款纯电动车型在华销售。

产品持续落地的同时,售后服务、创新技术的不断加码,也将成为通用提振近期增量的“双引擎”。

其中,“第一引擎”将着眼于售后领域,8年16万公里延长动力总成质保,也是企业对三缸机技术的侧面肯定。广州车展期间的访谈现场,通用表示,企业有耐性、有信心逐渐让我们消费者接受目前备受争议的这一技术。

智能互联,将成为提振业绩的“第二引擎”,面对即将来临的5G时代,上汽通用认为,强调互联领域的消费感知,将对销售反哺产品积极意义。例如不久前,别克新车100G终身免费流量的措施落地,就是其中的具体体现。

小鹏G9首次OTA升级开放全场景语音2.0功能

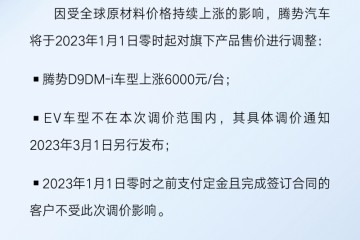

小鹏G9首次OTA升级开放全场景语音2.0功能 腾势发布调价说明D9DM-i车型将上涨6000元

腾势发布调价说明D9DM-i车型将上涨6000元 东风雪铁龙C4世嘉遭大量车主投诉转向故障

东风雪铁龙C4世嘉遭大量车主投诉转向故障 理想L7正式申报定位大五座中大型SUV

理想L7正式申报定位大五座中大型SUV 百度公布Q3财报萝卜快跑近期预计累计销售额114亿元

百度公布Q3财报萝卜快跑近期预计累计销售额114亿元 助力老年人自由出行--我们在路上

助力老年人自由出行--我们在路上